Gijsbert Kamphorst

Senior bedrijfskundig adviseur

088 2533026 | gkamphorst@alfa.nl

14 maart 2024 | Door: Gijsbert Kamphorst

Afgelopen jaren zijn ondernemers in de melkveehouderij met sterk wisselende opbrengstprijzen en kosten geconfronteerd. Dit blijkt wel uit de afname van de gemiddelde liquiditeitsmarge van 9,97 euro per 100 kg melk in 2022 naar een marge van 1,70 euro per 100 kg melk in 2023. Daarnaast neemt de fiscale druk op de meeste bedrijven toe, bijvoorbeeld door de verlaagde afschrijvingsmogelijkheden op onroerend goed. Het goed in beeld hebben en houden van je liquiditeitspositie is dan ook van groot belang. Over het algemeen geeft het niet kunnen betalen van je rekeningen veel stress, wat veel (negatieve) energie kost en je afleidt van het ondernemen.

Het maken en regelmatig actualiseren van een liquiditeitsprognose zal je op dit gebied behoorlijk meer inzicht geven. Naast inzicht in je liquiditeit verkrijg je hierdoor ook inzicht in alle uitgaven en investeringen. De vraag hierbij is: zijn die (nu) allemaal noodzakelijk of kunnen deze nog even wachten? Bij investeren blijft het een afweging: kan ik het doen met eigen liquiditeit of loop ik daardoor toch het risico dat ik op een later moment krap kom te zitten? Het afsluiten van een financiering/lease is bij de aanschaf vaak vele malen eenvoudiger dan wanneer achteraf blijkt dat er sprake is van een geldtekort.

Bij de risicobeoordeling die een bank maakt, is de rekening-courant een belangrijke graadmeter geworden, naast de resultaten en de vermogenspositie die uit de jaarcijfers worden gehaald. De rekening-courant geeft de bank een actueel beeld van hoe het gaat met een onderneming. Bij een ‘ontspannen’ gebruik van de rekening zal de risico-inschaling laag zijn, maar bij een constant hoge kredietbenutting of zelfs overschrijding van de afgesproken kredietlimiet zal er een hoge risicobeoordeling volgen. Deze risicobeoordeling heeft invloed op de hoogte van de rente die je aangeboden krijgt en op de haalbaarheid van je financiering. Wees je dus bewust van de mogelijke gevolgen als je een (grote) investering aangaat vanuit je eigen rekening-courant.

Melkveebedrijven hebben doorgaans een flinke financiering met een gemiddeld lange looptijd, waardoor ze gevoelig zijn voor schommelingen van de rente.

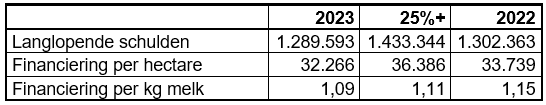

Financiering op het gemiddelde melkveebedrijf

In de afgelopen twee jaar is de rentelast van bedrijven stevig opgelopen. Het financieren op basis van Euribor is in die twee jaar circa 4% aan rente duurder geworden. Bij een financiering van 1,09 euro per kg melk betreft dit een verhoging van ruim 4 cent per kg melk. Met het spreiden van rentecontracten voorkom je dat je voor je hele financiering ineens wordt geconfronteerd met een stijgende markt. Wil je juist meer flexibiliteit hebben in de keuze voor je bank? Dan is het verstandig om de rentecontracten in dezelfde periode vrij te laten vallen, zodat een eventuele vergoedingsrente beperkt blijft. Hierbij speelt het renterisico van verlenging van de rentecontracten op één moment dan natuurlijk wel extra.

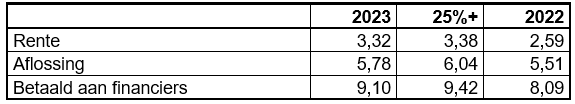

Uit de cijfers blijkt dat de uitgaven voor rente en aflossingen een belangrijk deel uitmaken van de totale kostprijs.

Rente en aflossing per 100 kg melk

Bij de gemiddelde groep wordt 9,10 euro per 100 kg melk uitgegeven aan rente en aflossing. Dit is een stijging van 1,01 euro ten opzichte van 2022 en komt voornamelijk voort uit de opgelopen rente. Doordat diverse rentecontracten momenteel nog in de periode voor 2022 zijn vastgelegd, verwachten we dat er nog een verdere stijging in de rentelasten gaat komen. De actuele rente ligt vaak nog op een hoger niveau.

De opbouw/inrichting van je financiering kan leiden tot fors oplopende verplichtingen, waardoor druk ontstaat op de liquiditeit. Vaak zien we dat de keuze wordt gemaakt voor korte leasecontracten, omdat de rente daarvan laag is. Het aandeel rente in de maandtermijn is over het algemeen beperkt ten opzichte van het aflossingsdeel. Steeds vaker zien we een stapeling van leasecontracten, waardoor het grootste deel van de liquiditeit opgaat aan maandtermijnen. Het gevolg daarvan is dat ook kleinere investeringen geleased worden, wat niet wenselijk is en uiteindelijk dus ook niet voordelig zal zijn. Belangrijk aandachtspunt: kijk goed naar de levensduur van het object en financier de maximale termijn.

Ook de bancaire financiering kent steeds meer variaties. Waar bedrijven vroeger met een looptijd van 25 à 30 jaar werden gefinancierd, zien we steeds kortere looptijden of financieringen met een gestaffelde aflossing en slottermijnen. Als voorbeeld een fictieve casus die we in de praktijk vaak voorbij zien komen.

Bij aankoop van een stuk grond dat door een bank wordt gefinancierd, wordt de aflossing berekend op basis van een looptijd van 30 jaar. Als geldnemer krijg je dan 2 leningen aangeboden met een maximale looptijd van bijvoorbeeld 10 jaar. Lening 1 betreft een lineaire lening die in 10 jaar tijd wordt afgelost naar 0 euro. Lening 2 staat 10 jaar lang aflossingsvrij en moet over 10 jaar ineens worden afgelost of geherfinancierd. Dit type lening staat ook wel bekend als een bulletlening.

Een andere vorm van leningopbouw is dat er 1 lening wordt aangeboden, waarvan op een bepaalde datum in de toekomst de financiering ineens moet worden afgelost of geherfinancierd. Doordat de banken enkele jaren geleden gestart zijn met dit systeem, zien we de eerste bulletleningen voorbijkomen die nu afgelost of geherfinancierd moeten worden. Dit is voor de bank een nieuw toetsmoment en ook voor jou als ondernemer een herzieningsmoment.

Belangrijk aandachtspunt: ga op tijd in gesprek met je huisbankier als er een bulletlening af gaat lopen. Probeer te achterhalen hoe de bank naar jou als ondernemer kijkt en wat ze van je bedrijf vinden. Ook is het belangrijk om vroegtijdig te weten wat je bank gaat aanbieden voor de huidige bulletlening.

Daarnaast waren banken vroeger flexibeler met tussentijdse aanpassingen in de financieringsstructuur. Tegenwoordig kijken ze daar anders naar; ze zien dit als contractbreuk en zijn daar zeer terughoudend/afwijzend in. Aanpassingen in bestaande contracten leiden in veel gevallen zelfs tot begeleiding van intensief beheer.

Heb je als ondernemer in beeld hoe je bancaire financiering is opgebouwd? Wanneer er aflossingen vervallen of juist worden verhoogd? Is er sprake van slottermijnen en wanneer vervallen die? Ook bij rentekeuzemomenten is het handig om de structuur van je financiering inzichtelijk te hebben, zodat je goede keuzes kunt maken.

Tot slot nog het belang van planmatig investeren. Er kunnen veel zaken op je afkomen als ondernemer. Hier moet je op kunnen reageren, wat betekent dat je ruimte in je liquiditeitsmarge moet hebben om weerbaar te zijn. Stel jezelf daarom de volgende vraag: welke impact heeft de investering die ik nu wil doen op mijn volgende (noodzakelijke) investering? Bewaar ik voldoende ruimte in de liquiditeitsmarge om de aanstaande bedrijfsovername goed af te kunnen ronden, kan ik mijn gebiedsgerichte opgave wel opvangen, verwacht ik dat de buurman nog grond gaat aanbieden...? Dit zijn slechts een paar voorbeelden van scenario’s die kunnen gaan spelen.

Door te werken met een investeringskalender krijg je beter in beeld welke investeringen je kunt verwachten en binnen welk tijdsbestek deze gerealiseerd moeten zijn. Hier kun je ook keuzes maken en bijvoorbeeld investeringen naar voren halen of juist uitstellen, omdat dat beter past.

Je bedrijfsadviseur bij Alfa kan je helpen met het opstellen van een meerjarenbegroting. In die meerjarenbegroting kun je meerdere investeringen opnemen die moeten worden uitgevoerd. De gevolgen van de investering(en) en de eventuele financiering op je liquiditeitsmarge worden inzichtelijk, waardoor je je keuzes beter kunt onderbouwen.