Voorkom belastingheffing bij bedrijfsopvolging met de BOR

03-09-2020

Wie een schenking of erfenis ontvangt, moet in principe schenk- of erfbelasting betalen. Dit geldt ook als die erfenis bestaat uit een onderneming of aanmerkelijkbelang-aandelen in een vennootschap(sstructuur) waarin een onderneming wordt gedreven. De betaling van die schenk- of erfbelasting bij een onderneming of een zogenaamd aanmerkelijk belang in een bv kan weleens een reëel knelpunt zijn voor bedrijfsoverdracht.

Om te voorkomen dat het voortbestaan van ondernemingen in gevaar zou kunnen komen, is de bedrijfsopvolgingsregeling (BOR) ingevoerd. De BOR kan leiden tot belastingbesparing: in bepaalde situaties kan het zo zijn dat niet of nauwelijks schenk- en erfbelasting hoeft te worden betaald. De BOR heeft een viertal kenmerken: ondernemingsvermogen, vrijstelling en uitstel van betaling, bezitseis en voortzettingseis.

Ondernemingsvermogen

De BOR is alleen van toepassing op de verkrijging van ondernemingsvermogen. Onder ondernemingsvermogen wordt verstaan:

- een IB-onderneming

- aanmerkelijkbelang-aandelen voor zover de waarde is toe te rekenen aan een onderneming

- zogenaamde TBS panden

De schenker/erflater moet daarom in principe een ondernemer te zijn die een onderneming drijft of een aandeelhouder die een zogenaamd

aanmerkelijk belang in een actieve vennootschap heeft. Beleggingsvermogen binnen een onderneming of vennootschap komt niet in aanmerking voor de BOR. Ook is de BOR niet van toepassing op aandelen in een pensioen- en/of stamrecht-bv. Deze bv's worden voor de toepassing van de Successiewet niet geacht een onderneming te drijven.

Vrijstelling en uitstel van betaling

Bij schenking of vererving van ondernemingsvermogen kan de BOR worden toegepast. De BOR geeft een voorwaardelijke, volledige, vrijstelling van het geschonken/vererfde ondernemingsvermogen tot zo’n € 1.102.209 (bedrag 2020). Over het meerdere geldt een voorwaardelijke vrijstelling van 83%, waardoor slechts 17% van het meerdere in de schenk-/erfbelasting valt.

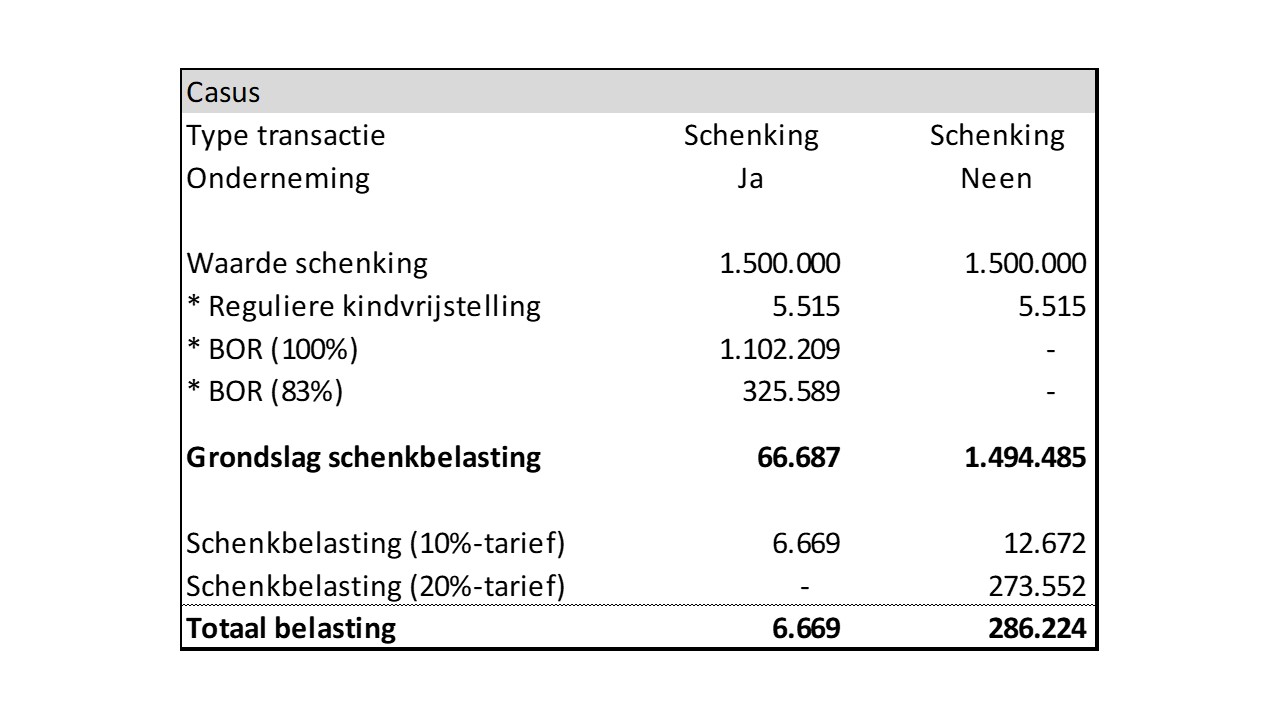

Door de hoge vrijstelling en de reikwijdte van de BOR is het verschil in de te betalen schenk- en erfbelasting erg groot in vergelijking met schenking en vererving van overig vermogen. Onderstaande tabel illustreert dit voor een schenking van € 1.500.000 ondernemersvermogen aan een kind.

Voor het gedeelte van het ondernemingsvermogen dat niet is vrijgesteld van schenk- of erfbelasting kan op verzoek en onder voorwaarden tien jaar uitstel van belastingheffing worden verkregen.

Voor het gedeelte van het ondernemingsvermogen dat niet is vrijgesteld van schenk- of erfbelasting kan op verzoek en onder voorwaarden tien jaar uitstel van belastingheffing worden verkregen.

Bezitseis

De bezitseis geldt voor de schenker/erflater. Deze moet het ondernemingsvermogen een bepaalde tijd in bezit hebben gehad. Er gelden andere termijnen bij schenking en vererving. De schenker moet het te schenken ondernemingsvermogen minstens vijf jaar in bezit hebben gehad. In geval van vererving moet de erflater aan een bezitstermijn van één jaar hebben voldaan.

De bezitstermijn geldt mogelijk ook voor ondernemingsvermogen dat binnen deze termijn aangekocht is. In sommige gevallen kan het dan ook verstandig zijn om een bedrijfsuitbreiding via een ander structuur uit te voeren. Als binnen vijf jaar een bedrijfsoverdracht op de planning staat, is het extra belangrijk om hier goed naar te kijken.

Voortzettingseis

Voor de verkrijger van de schenking of erfenis geldt een voortzettingseis. Deze houdt in dat de verkrijger de onderneming ten minste vijf jaar moet voortzetten. Een verkregen aanmerkelijk belang mag gedurende vijf jaar niet verkocht worden. Een verkoop of staking van de onderneming heeft tot gevolg dat de voorwaardelijke vrijstelling wordt ingetrokken en alsnog schenk-/erfbelasting verschuldigd is. De vrijstelling vervalt naar rato. Bij een gedeeltelijke verkoop vervalt de vrijstelling evenredig aan dat deel.

Let op! Het voorgaande (de BOR) geldt voor de schenk- of erfbelasting. Om voor de doorschuifregeling (DSR) in de inkomstenbelasting in aanmerking te komen is bij schenking van aanmerkelijk belang aandelen in een bv aan de verkrijger een extra voorwaarde verbonden. De verkrijger dient namelijk voorafgaande aan de schenking ten minste 36 maanden in dienstbetrekking te zijn geweest van de bv waarop de aandelen betrekking hebben of een aan die bv gelieerde vennootschap.

Onderscheid

Je moet dus rekening houden met de bezits- en voorzettingseis en je realiseren dat er verschillen zijn tussen de regelingen in de inkomstenbelasting versus de regelingen in de schenk- en erfbelasting. Zijn de bedrijfsopvolgers zich hiervan bewust? Ook als op dit moment nog niet over bedrijfsopvolging is nagedacht, is het van belang om rekening te houden met de voortzettingseis maar ook met de dienstbetrekkingseis voor wat betreft de inkomstenbelasting (box II).

Planning

Het is dus verstandig om vroegtijdig voor te sorteren.Heb je al eens nagedacht over de opvolging van jouw bedrijf? Het is nooit te vroeg om hierover na te denken. Een bedrijfsoverdracht vergt ook op fiscaal gebied planning en de uitvoering ervan neemt eveneens tijd in beslag. Zowel aan de voorfase als aan de nafase moet goed uitvoering worden gegeven.

Wil je hier meer over weten? Neem dan contact met mij op of met je Alfa-Adviseur.